Основы индикаторного анализа

|

Автор

|

+1↑ Голосов: 3 |

Наконец то появилось свободное время и голова соображает ясно

Продолжаем изучать дальше.

Индикаторный технический анализ позволяет определить состояние рынка в текущий период и принять решение о сделке на основе определенных сигналов . Технический индикатор – это результат математических расчетов, произведенных на основании данных о ценах и объемах торгов.

Разные индикаторы имеют различную природу и по-разному используются для анализа и прогнозирования ценового движения. Среди всех индикаторов выделяются три основные группы:

трендовые индикаторы

осцилляторы

индикаторы объема

Трендовые индикаторы дают достоверные сигналы на совершение операций на сильных трендовых движениях. Осцилляторы целесообразнее использовать для торговли при ослабевании тенденции или боковике.

Индикаторы объема в основном используются как дополнительные, вне зависимости от фазы трендового движения, для подтверждения или опровержения текущего движения объемом.

Использование индикаторов – это попытка описать текущее положение дел на рынке, понять расстановку сил продавцов и покупателей и на основании этой информации сделать прогноз об изменении цены.

Трендовые индикаторы

Трендовые индикаторы представляют собой математическое усреднение цены. На основе этого можно предположить направление движения цены (тренд) в будущем. Для данной группы индикаторов характерно следующее поведение:

После возникновения на рынке трендового движения индикаторы подают сигнал о его начале.

С момента разворота тренда до момента получения сигнала трендового индикатора проходит определенное время – это называется «запаздыванием» индикатора.

Соответственно, до возникновения сигнала цена уже успевает пройти часть трендового движения. При этом запаздывание трендовых индикаторов обуславливает более высокую надежность подаваемых ими сигналов.

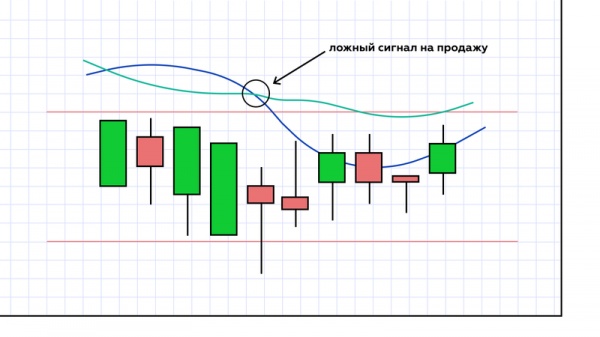

В случае отсутствия тренда на рынке индикаторы подают множество ложных сигналов. Поэтому работа с ними целесообразна только при наличии явно выраженного тренда на графике. При этом о наличии тренда зачастую могут сказать сами трендовые индикаторы.

К основным трендовым индикаторам относятся:

Moving Average (скользящая средняя)

MACD

Полосы Боллинджера

Parabolic SAR

Скользящая средняя – это самый простой трендовый индикатор. Он представляет собой среднюю цену бумаги за выбранный период.

Скользящая средняя может быть:

простой

экспоненциальной

производные первых двух видов

Индикатор строится на графике цены в виде линии, сглаживающей колебания цены, как раз путем усреднения.

Сглаженная линия – это и есть скользящая средняя, которая показывает направление тренда, если он есть. Она позволяет трейдеру рассматривать сглаженные данные, а не фокусироваться на ежедневных колебаниях цен. При этом чем больше период расчета, тем более сглаженной относительно ценового графика будет скользящая средняя.

Простейшая форма индикатора - простая скользящая средняя (Simple Moving Average – SMA), вычисляется путем нахождения среднего арифметического заданного набора значений. Например, чтобы рассчитать простую 20-дневную скользящую среднюю, берется сумма цен закрытия за последние 20 дней, а затем делится на 20.

SMA=ΣPrice(i)N, где:

Price (i) - цена текущего периода

n - число периодов расчета

Главным недостатком простой скользящей средней является то, что каждая ее точка в серии данных имеет одинаковый вес, хотя некоторые «точки» могут иметь более высокую значимость на графике цены и должны вносится в формулу с большими весами.

Считается, что последние данные более значимы для оценки актива в отличие от старых данные и должны иметь большее влияние на конечный результат. Чтобы дать больший вес последним данным, была создана экспоненциальная скользящая средняя (Exponential Moving Average – EMA).

Изучение формулы ее расчета может оказаться ненужным для многих трейдеров, так как большинство программ автоматически выполняют вычисления. Тем не менее, для понимания все же полезно её знать:

EMAi=EMAi−1+(K×[Pi−EMAi−1]), где:

i - текущий момент времени

i - 1 - предыдущий момент времени

K = 2 / (n + 1)

n - период средней в барах

Так как большее внимание при расчете EMA уделяется последним данным, она быстрее реагирует на изменение цен, в отличие от SMA.

В качестве примера, рассмотрим изменение 10-дневной экспоненциальной скользящей средней. Спустя один день, значение этой скользящей средней пересчитается в соответствии с последней ценой закрытия, которой будет присвоен наибольший вес в формуле. Чем дальше во времени цена закрытия какого-то периода, тем меньший вес ему будет присвоен.

Эта чувствительность является основной причиной, по которой многие трейдеры предпочитают использовать EMA, а не SMA.

Использование скользящей средней

Лучший способ выяснить, какой временной интервал для вас наиболее подходящий – экспериментировать с несколькими различными периодами времени, пока не найдете тот, который соответствует вашей стратегии.

Основные задачи скользящей средней:

определение направления тренда (восходящий или нисходящий)

подтверждение смены тренда

формирование линии поддержки/сопротивления

Важно отметить, что скользящие средние не предсказывают перелом тренда, а показывают разворот тренда, когда он уже действительно произошел.

В период, когда цена находится выше средней, текущая ситуация лучше ожиданий, а значит – на рынке преобладают «бычьи» настроения. И наоборот, если цена опускается ниже линии скользящей средней – это сигнал того, что ожидания рынка не оправдались и на рынке господствуют «медведи».

Таким образом, пересечение MA с ценой может стать сигналом к совершению сделки: пересечение цены снизу вверх дает сигнал на покупку, сверху вниз на продажу.

Скользящая средняя является трендовым индикатором, который дает хорошие сигналы на открытие и закрытие позиций только при наличии сильного тренда. Когда рынок находится в длительном боковике, эти сигналы являются ложными и приводят к убыточным сделкам.

Если рынок демонстрирует сильную волатильность, то пересечение двух и более скользящих средних с разными периодами больше подходит для анализа.

Принцип получения торгового сигнала от пересечения двух средних аналогичен принципу пересечения скользящей с ценовым графиком, с той лишь разницей, что вместо ценового графика в данном случае выступает вторая скользящая средняя с большим периодом.

Таким образом, сигналом на покупку (продажу) возникнет тогда, когда быстрая скользящая средняя, то есть с меньшим периодом, пересечет снизу вверх (сверху вниз) медленную скользящую.

Индикатор MACD

Этот индикатор построен на разнице между двумя скользящими средними с различными периодами построения. Существует два способа построения: линейный MACD и гистограмма MACD. График индикатора строится в отдельном окне под графиком цены.

На графике линейного MACD отображаются две линии: основная и сигнальная. На графике гистограммы MACD отображается разница между основной и сигнальной линией.

Для расчета основной линии используются две экспоненциальные скользящие средние с разными периодами. Из быстрой скользящей средней с меньшим периодом (ЕМАs) вычитается медленная скользящая средняя с большим периодом (EMAl). По полученным значениям строится линия MACD.

MACD=EMAs(P)−EMAl(P)

Таким образом мы получаем информацию о различии в настроении биржевой толпы за короткий и длинный временной промежуток и можем оценить скорость ценовых изменений, происходящих на рынке в текущий момент времени.

Сигнальная линия получается путем сглаживания основной линии с помощью экспоненциальной скользящей средней.

Исходя из формулы расчета можно легко определить, что, когда быстрая скользящая средняя выше медленной, линия MACD находится выше нуля, а когда наоборот – ниже нуля. Соответственно, положение MACD относительно нулевой отметки и направление её движения говорит о преобладании «бычьей» или «медвежьей» тенденции.

Сигналы индикатора MACD:

основная линия пересекает сигнальную снизу вверх - сигнал на покупку

основная линия пересекает сигнальную сверху вниз - сигнал на продажу

Если используется гистограмма, тогда сигналы возникают при пересечение графиком гистограммы нуля.

Полосы Боллинджера

Полосы Боллинджера (Bollinger Bands) представляют из себя три линии: скользящая средняя посередине, характеризующая основное направление движения, и две линии, ограничивающие график цены с обеих сторон и характеризующие его волатильность.

Верхняя и нижняя линии – это та же скользящая средняя, но смещенная на несколько стандартных (среднеквадратичных) отклонений. Поскольку величина стандартного отклонения зависит от волатильности, полосы сами регулируют свою ширину: она увеличивается, когда рынок неустойчив (например, во время выхода финансовой отчетности или публикации новостей), и уменьшается в более стабильные периоды.

Индикатор не предназначен для непрерывного анализа движения цены. Полосы Боллинджера дают сигналы в отдельные моменты времени, при этом в связке с другими инструментами анализа надежность прогноза повышается.

Для Полос Боллинджера характерны следующие особенности:

Если границы канала расходятся, то это свидетельствует о продолжении сложившейся тенденции, а если внешние полосы Боллинджера сужаются, то это может свидетельствовать о затухании тренда и возможном развороте.

Движение, начавшееся от одной из границ, скорее всего продолжится до другой.

Положение графика цены относительно средней линии свидетельствует о направлении тренда. Если график выше неё, то тренд восходящий, и наоборот. При этом сама линия также должна быть направлена в соответствующую сторону.

Когда рынок входит во флэт, ценовое движение покрывает весь диапазон от верхней до нижней границы, неоднократно пересекая скользящую среднюю во всех направлениях.

На основе этих особенностей трейдер имеет возможность составить для себя правила входа в сделку согласно данному индикатору. Например, когда инструмент находится в стабильном тренде, Полосы Боллинджера помогают найти надежную точку входа после коррекции (отката).

При выраженном восходящем тренде график цены находится между средней и верхней линией Боллинджера.

Сигнал на покупку возникает, когда цена откатывается и подходит к нижней линии. Подтверждением сигнала может быть возникновение консолидации на откате. В таком случае выше вероятность прибыльной сделки и можно использовать короткий стоп за поддержкой консолидации.

Parabolic SAR

Изначально названием этого индикатора было просто SAR – как комбинация из первых букв «stop and revers» – «остановка и разворот». В русском варианте этот индикатор получил название «параболик», потому что его сигналы вычерчивают некое подобие параболы.

Данный индикатор представляет собой линию, находящуюся ниже или выше ценового графика и сигнализирующую о растущем или падающем тренде соответственно. На растущем тренде линия индикатора располагается ниже ценового графика, на падающем – выше.

До тех пор, пока цена держится с одной стороны от линии индикатора, тренд сохраняется. Но как только график цены пересекает линию Parabolic SAR, тренд считается сменившимся, и линия скачком переходит на другую сторону. Смена направленности кривой индикатора выступает сигналом на покупку или продажу инструмента.

Формула Параболика имеет следующий вид:

SARn=SARn−1+a×(high−SARn−1) - для восходящего тренда

SARn=SARn−1+a×(low−SARn−1) - для нисходящего тренда, где:

SARn-1 – значение индикатора за предыдущий период

SARn – текущее значение индикатора

high и low – локальный максимум (минимум) за временной промежуток между последней сменой направленности Параболика и текущим моментом

a – фактор ускорения (фиксированная величина)

Параболик на практике является достаточно «грубым» инструментом теханализа. Это означает, что существенная часть движения цены, в сравнении с общим потенциалом движения, может быть упущена. Поэтому его используют, как правило, для закрытия позиций, а не для входа в сделки.

Безусловно, вы можете настроить индикатор, чтобы он реагировал на изменения цены более чувствительно, однако тогда количество ложных сигналов заметно возрастет.

Продолжаем изучать дальше.

Спойлер

Индикаторный технический анализ позволяет определить состояние рынка в текущий период и принять решение о сделке на основе определенных сигналов . Технический индикатор – это результат математических расчетов, произведенных на основании данных о ценах и объемах торгов.

Разные индикаторы имеют различную природу и по-разному используются для анализа и прогнозирования ценового движения. Среди всех индикаторов выделяются три основные группы:

трендовые индикаторы

осцилляторы

индикаторы объема

Трендовые индикаторы дают достоверные сигналы на совершение операций на сильных трендовых движениях. Осцилляторы целесообразнее использовать для торговли при ослабевании тенденции или боковике.

Индикаторы объема в основном используются как дополнительные, вне зависимости от фазы трендового движения, для подтверждения или опровержения текущего движения объемом.

Использование индикаторов – это попытка описать текущее положение дел на рынке, понять расстановку сил продавцов и покупателей и на основании этой информации сделать прогноз об изменении цены.

Трендовые индикаторы

Трендовые индикаторы представляют собой математическое усреднение цены. На основе этого можно предположить направление движения цены (тренд) в будущем. Для данной группы индикаторов характерно следующее поведение:

После возникновения на рынке трендового движения индикаторы подают сигнал о его начале.

С момента разворота тренда до момента получения сигнала трендового индикатора проходит определенное время – это называется «запаздыванием» индикатора.

Соответственно, до возникновения сигнала цена уже успевает пройти часть трендового движения. При этом запаздывание трендовых индикаторов обуславливает более высокую надежность подаваемых ими сигналов.

В случае отсутствия тренда на рынке индикаторы подают множество ложных сигналов. Поэтому работа с ними целесообразна только при наличии явно выраженного тренда на графике. При этом о наличии тренда зачастую могут сказать сами трендовые индикаторы.

К основным трендовым индикаторам относятся:

Moving Average (скользящая средняя)

MACD

Полосы Боллинджера

Parabolic SAR

Скользящая средняя – это самый простой трендовый индикатор. Он представляет собой среднюю цену бумаги за выбранный период.

Скользящая средняя может быть:

простой

экспоненциальной

производные первых двух видов

Индикатор строится на графике цены в виде линии, сглаживающей колебания цены, как раз путем усреднения.

Сглаженная линия – это и есть скользящая средняя, которая показывает направление тренда, если он есть. Она позволяет трейдеру рассматривать сглаженные данные, а не фокусироваться на ежедневных колебаниях цен. При этом чем больше период расчета, тем более сглаженной относительно ценового графика будет скользящая средняя.

Простейшая форма индикатора - простая скользящая средняя (Simple Moving Average – SMA), вычисляется путем нахождения среднего арифметического заданного набора значений. Например, чтобы рассчитать простую 20-дневную скользящую среднюю, берется сумма цен закрытия за последние 20 дней, а затем делится на 20.

SMA=ΣPrice(i)N, где:

Price (i) - цена текущего периода

n - число периодов расчета

Главным недостатком простой скользящей средней является то, что каждая ее точка в серии данных имеет одинаковый вес, хотя некоторые «точки» могут иметь более высокую значимость на графике цены и должны вносится в формулу с большими весами.

Считается, что последние данные более значимы для оценки актива в отличие от старых данные и должны иметь большее влияние на конечный результат. Чтобы дать больший вес последним данным, была создана экспоненциальная скользящая средняя (Exponential Moving Average – EMA).

Изучение формулы ее расчета может оказаться ненужным для многих трейдеров, так как большинство программ автоматически выполняют вычисления. Тем не менее, для понимания все же полезно её знать:

EMAi=EMAi−1+(K×[Pi−EMAi−1]), где:

i - текущий момент времени

i - 1 - предыдущий момент времени

K = 2 / (n + 1)

n - период средней в барах

Так как большее внимание при расчете EMA уделяется последним данным, она быстрее реагирует на изменение цен, в отличие от SMA.

В качестве примера, рассмотрим изменение 10-дневной экспоненциальной скользящей средней. Спустя один день, значение этой скользящей средней пересчитается в соответствии с последней ценой закрытия, которой будет присвоен наибольший вес в формуле. Чем дальше во времени цена закрытия какого-то периода, тем меньший вес ему будет присвоен.

Эта чувствительность является основной причиной, по которой многие трейдеры предпочитают использовать EMA, а не SMA.

Использование скользящей средней

Лучший способ выяснить, какой временной интервал для вас наиболее подходящий – экспериментировать с несколькими различными периодами времени, пока не найдете тот, который соответствует вашей стратегии.

Основные задачи скользящей средней:

определение направления тренда (восходящий или нисходящий)

подтверждение смены тренда

формирование линии поддержки/сопротивления

Важно отметить, что скользящие средние не предсказывают перелом тренда, а показывают разворот тренда, когда он уже действительно произошел.

В период, когда цена находится выше средней, текущая ситуация лучше ожиданий, а значит – на рынке преобладают «бычьи» настроения. И наоборот, если цена опускается ниже линии скользящей средней – это сигнал того, что ожидания рынка не оправдались и на рынке господствуют «медведи».

Таким образом, пересечение MA с ценой может стать сигналом к совершению сделки: пересечение цены снизу вверх дает сигнал на покупку, сверху вниз на продажу.

Скользящая средняя является трендовым индикатором, который дает хорошие сигналы на открытие и закрытие позиций только при наличии сильного тренда. Когда рынок находится в длительном боковике, эти сигналы являются ложными и приводят к убыточным сделкам.

Если рынок демонстрирует сильную волатильность, то пересечение двух и более скользящих средних с разными периодами больше подходит для анализа.

Принцип получения торгового сигнала от пересечения двух средних аналогичен принципу пересечения скользящей с ценовым графиком, с той лишь разницей, что вместо ценового графика в данном случае выступает вторая скользящая средняя с большим периодом.

Таким образом, сигналом на покупку (продажу) возникнет тогда, когда быстрая скользящая средняя, то есть с меньшим периодом, пересечет снизу вверх (сверху вниз) медленную скользящую.

Индикатор MACD

Этот индикатор построен на разнице между двумя скользящими средними с различными периодами построения. Существует два способа построения: линейный MACD и гистограмма MACD. График индикатора строится в отдельном окне под графиком цены.

На графике линейного MACD отображаются две линии: основная и сигнальная. На графике гистограммы MACD отображается разница между основной и сигнальной линией.

Для расчета основной линии используются две экспоненциальные скользящие средние с разными периодами. Из быстрой скользящей средней с меньшим периодом (ЕМАs) вычитается медленная скользящая средняя с большим периодом (EMAl). По полученным значениям строится линия MACD.

MACD=EMAs(P)−EMAl(P)

Таким образом мы получаем информацию о различии в настроении биржевой толпы за короткий и длинный временной промежуток и можем оценить скорость ценовых изменений, происходящих на рынке в текущий момент времени.

Сигнальная линия получается путем сглаживания основной линии с помощью экспоненциальной скользящей средней.

Исходя из формулы расчета можно легко определить, что, когда быстрая скользящая средняя выше медленной, линия MACD находится выше нуля, а когда наоборот – ниже нуля. Соответственно, положение MACD относительно нулевой отметки и направление её движения говорит о преобладании «бычьей» или «медвежьей» тенденции.

Сигналы индикатора MACD:

основная линия пересекает сигнальную снизу вверх - сигнал на покупку

основная линия пересекает сигнальную сверху вниз - сигнал на продажу

Если используется гистограмма, тогда сигналы возникают при пересечение графиком гистограммы нуля.

Полосы Боллинджера

Полосы Боллинджера (Bollinger Bands) представляют из себя три линии: скользящая средняя посередине, характеризующая основное направление движения, и две линии, ограничивающие график цены с обеих сторон и характеризующие его волатильность.

Верхняя и нижняя линии – это та же скользящая средняя, но смещенная на несколько стандартных (среднеквадратичных) отклонений. Поскольку величина стандартного отклонения зависит от волатильности, полосы сами регулируют свою ширину: она увеличивается, когда рынок неустойчив (например, во время выхода финансовой отчетности или публикации новостей), и уменьшается в более стабильные периоды.

Индикатор не предназначен для непрерывного анализа движения цены. Полосы Боллинджера дают сигналы в отдельные моменты времени, при этом в связке с другими инструментами анализа надежность прогноза повышается.

Для Полос Боллинджера характерны следующие особенности:

Если границы канала расходятся, то это свидетельствует о продолжении сложившейся тенденции, а если внешние полосы Боллинджера сужаются, то это может свидетельствовать о затухании тренда и возможном развороте.

Движение, начавшееся от одной из границ, скорее всего продолжится до другой.

Положение графика цены относительно средней линии свидетельствует о направлении тренда. Если график выше неё, то тренд восходящий, и наоборот. При этом сама линия также должна быть направлена в соответствующую сторону.

Когда рынок входит во флэт, ценовое движение покрывает весь диапазон от верхней до нижней границы, неоднократно пересекая скользящую среднюю во всех направлениях.

На основе этих особенностей трейдер имеет возможность составить для себя правила входа в сделку согласно данному индикатору. Например, когда инструмент находится в стабильном тренде, Полосы Боллинджера помогают найти надежную точку входа после коррекции (отката).

При выраженном восходящем тренде график цены находится между средней и верхней линией Боллинджера.

Сигнал на покупку возникает, когда цена откатывается и подходит к нижней линии. Подтверждением сигнала может быть возникновение консолидации на откате. В таком случае выше вероятность прибыльной сделки и можно использовать короткий стоп за поддержкой консолидации.

Parabolic SAR

Изначально названием этого индикатора было просто SAR – как комбинация из первых букв «stop and revers» – «остановка и разворот». В русском варианте этот индикатор получил название «параболик», потому что его сигналы вычерчивают некое подобие параболы.

Данный индикатор представляет собой линию, находящуюся ниже или выше ценового графика и сигнализирующую о растущем или падающем тренде соответственно. На растущем тренде линия индикатора располагается ниже ценового графика, на падающем – выше.

До тех пор, пока цена держится с одной стороны от линии индикатора, тренд сохраняется. Но как только график цены пересекает линию Parabolic SAR, тренд считается сменившимся, и линия скачком переходит на другую сторону. Смена направленности кривой индикатора выступает сигналом на покупку или продажу инструмента.

Формула Параболика имеет следующий вид:

SARn=SARn−1+a×(high−SARn−1) - для восходящего тренда

SARn=SARn−1+a×(low−SARn−1) - для нисходящего тренда, где:

SARn-1 – значение индикатора за предыдущий период

SARn – текущее значение индикатора

high и low – локальный максимум (минимум) за временной промежуток между последней сменой направленности Параболика и текущим моментом

a – фактор ускорения (фиксированная величина)

Параболик на практике является достаточно «грубым» инструментом теханализа. Это означает, что существенная часть движения цены, в сравнении с общим потенциалом движения, может быть упущена. Поэтому его используют, как правило, для закрытия позиций, а не для входа в сделки.

Безусловно, вы можете настроить индикатор, чтобы он реагировал на изменения цены более чувствительно, однако тогда количество ложных сигналов заметно возрастет.

Похожие записи:

Новенькое 2 частьЧасть вторая Открыв глаза я осмотрелась, но ничего интересного не нашла. Видимо это был просто сон. Встав с кровати я пошла к бабушке. -Бабушка как долго я спала. -Спросила я у бабушки подходя к н...

|

Псориаз зуд Машина мыться писецЧешется кожа Облом что-то делать Мыться обтираться Ложиться спать Зубы чистить Надо помыться Во сколько завтра рассвет? 6:44 Короче в 5 вставай что бы все сделать Как я уставал жить в машине

|

Комментарии (0)

Нет комментариев. Ваш будет первым!